Si fa presto a dire “flat tax”. Ma di che cosa stiamo parlando? Ci sono almeno tre tipi di flat tax.

1) Quella americana. L’ideologo della flat tax è Milton Fridman, l’economista americano che nel dopoguerra propose la flat tax con lo scopo di evitare le disparità di imposizione fiscale, poiché ogni categoria di contribuenti cercava di ottenere un trattamento di favore, ovviamente a scapito degli altri. In altre parole la proposta della flat tax è nata perché tutti i contribuenti fossero eguali davanti alla legge fiscale. In realtà negli Stati Uniti la flat tax non è mai stata introdotta. La legislazione vigente prevede un sistema fiscale progressivo sia per i redditi delle persone fisiche sia per le imprese con sette scaglioni con aliquote diverse (in Italia sono soltanto quattro aliquote per i redditi personali e una flat tax per i redditi d’impresa).

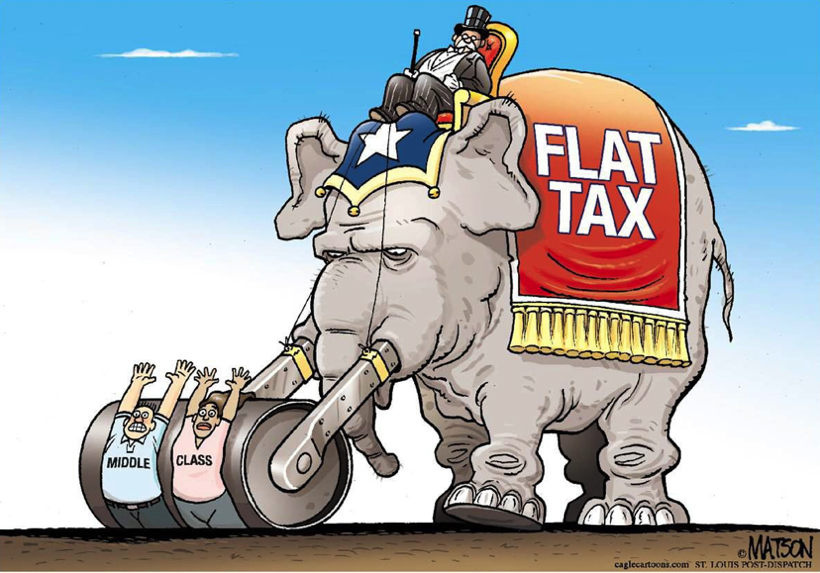

2) Quella italiana. La flat tax esiste già per i redditi d’impresa (IRES) con un’aliquota al 24%, indipendentemente dall’ammontare dell’utile d’impresa. Inoltre da anni era già stata introdotta soltanto per i lavoratori autonomi con redditi fino a 30.000 euro. Con la legge di bilancio per l’anno 2019, il primo governo Conte, sostenuto da Lega e Movimento 5 stelle, l’ha estesa alle partite iva fino a 65.000 euro. Il risultato è che si è creata una grande disparità di trattamento (cioè l’esatto contrario di quanto intendeva ottenere Milton Fridman), tra lavoratori autonomi e dipendenti. Infatti, attualmente una partita iva con reddito di 65.000 euro versa in totale 9.750 euro di imposta sul reddito (15%). Un lavoratore dipendente, considerando anche le addizionali regionali e comunali, paga oltre 22.000 euro di imposte (34%). Il programma della coalizione di centrodestra per le elezioni del 25 settembre prevede un ulteriore estensione della flat tax alle partite iva fino a 100.000 euro. Se fosse attuato questo proposito, la differenza di tassazione sarebbe ancora più marcata. Un lavoratore autonomo con reddito di 100.000 euro pagherebbe 15.000 euro di imposta (15%), mentre un dipendente dovrebbe versare oltre 38.000 euro (38%). Dove sarebbe l’equità?

3) Quella norvegese. In Norvegia la flat tax ad esempio viene applicata alle contravvenzioni al codice della strada. Mentre in Italia tutti gli automobilisti pagano la medesima sanzione per un divieto di sosta, in Norvegia si paga in proporzione alla capacità contributiva. Di conseguenza è accaduto che Katharina Andresen, la donna più ricca della Norvegia (patrimonio stimato di 1,23 miliardi di euro), essendo stata stata fermata in auto con valori alcolici elevati, ha dovuto pagare una multa di 25.000 euro e ha chiesto pubblicamente scusa per l’accaduto. Tutto ciò non è bastato: diversi media norvegesi hanno polemizzato per questo provvedimento, poiché – a loro avviso – la sanzione era troppo blanda, dato che la Andresen avrebbe potuto contribuire in modo più sostanzioso.

È del tutto evidente che – prescindendo per un momento da eventuali rilievi costituzionali – una flat tax, per essere presa seriamente in considerazione, dovrebbe essere applicata a tutti, come aveva ipotizzato Milton Fridman. Gli economisti Massimo Baldini e Leonzio Rizzo in uno studio pubblicato sull’autorevole sito lavoce.info hanno calcolato a quanto ammonterebbe la diminuzione delle entrate fiscali dovute ad una applicazione generalizzata della flat tax: 58 miliardi di euro. Ammesso – ma per nulla concesso – che l’adozione di una flat tax per tutti i contribuenti riesca a recuperare tutta l’evasione fiscale dell’imposta sui redditi (38 miliardi di euro), resta da spiegare dove si andrebbero a reperire 20 miliardi di euro (come minimo) di mancato gettito ogni anno.

La flat tax estesa a tutti in teoria avrebbe sicuramente il vantaggio della semplificazione. Per tutti si applicherebbe la medesima percentuale (il 15%). Ma non è questa la proposta della Lega. Infatti in Parlamento è stato depositato il disegno di legge n. 1831 in data 20 maggio 2020 (primi firmatari Siri e Salvini), sulle “Disposizioni in materia di Flat Tax per le famiglie fiscali e di riduzione dell’Irpef e dell’Ires per il rilancio dell’economia e della semplificazione. Implementazione della Fase II e della Fase III dell’introduzione della Flat Tax”. Si tratta di un sistema assai complesso di calcoli, con scaglioni e deduzioni, con fasi diverse di attuazione. Non solo: è prevista una clausola di salvaguardia, per la quale è sempre possibile optare per il regime fiscale attuale “qualora l’imposta sostitutiva determinata secondo le disposizioni del presente capo risulti superiore”. Insomma, una flat tax che semplice sicuramente non è.

Tornando all’Italia è il caso di ricordare il testo dell’art. 53 della Costituzione: “Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività”. Durante l’Assemblea Costituente, Salvo Scoca, il relatore di questo articolo, spiegò: “L’attuale sistema tributario è regolato dall’art. 30 dello Statuto Albertino e basato sul criterio di proporzionalità (…), il che costituisce una grave ingiustizia che danneggia le classi sociali meno abbienti e da correggere in sede di calcolo del reddito complessivo, netto, da quelle spese che provvedono alle loro necessità personali e a quelle dei suoi famigliari, essendo queste, spese che concorrono a formare la loro capacità contributiva, così da colpire il reddito nella sua reale misura, applicando una progressività tale che diventi la spina dorsale del nostro sistema tributario”. Parole sagge, che i sostenitori della flat tax ignorano o preferiscono ignorare.