Leonardo, la maggiore impresa militare italiana con oltre il 70% del settore, è ormai una multinazionale integrata alle compagnie Usa, dedita all’export (75% dei ricavi), al centro di complessi reticoli azionari. Fa affari d’oro, ma detiene una quota relativamente bassa dell’occupazione manifatturiera italiana_

“Bei tempi per gli azionisti e i manager dell’industria militare” o meglio “Good times for the Military-Industrial Complex”, si può dire, parafrasando John Adam Tooze. In realtà lo storico inglese, professore alla Columbia University e direttore dell’European Institute, Adam Tooze, ha scritto nel dicembre 2023 sulla sua Chartbook newsletter, una frase ben peggiore:”Good times for the merchants of death“, commentando i dati del Financial Times sull’aumento del portafoglio ordini delle aziende del settore e della loro crescita in Borsa. E in effetti gli ordinativi di armamenti, munizioni e nuovi sistemi ad uso militare sono ai massimi storici.

Una recente analisi del Financial Times su 15 gruppi multinazionali che producono per il settore militare, tra cui i maggiori appaltatori statunitensi – la britannica BAE Systems, l’italiana Leonardo e la sudcoreana Hanwha Aerospace – ha rilevato che alla fine del 2022 – l’ultimo per il quale sono disponibili dati sull’intero anno – il loro portafoglio ordini complessivo era 777,6 miliardi di dollari, ben più nutrito rispetto ai 701,2 miliardi di dollari di soli due anni prima.

La crescita degli ordini e dei profitti per le aziende del settore, dovuti all’aumento esponenziale delle spese militari nel mondo, hanno gonfiato le quotazioni di Borsa. Fatto 100 il valore azionario al 15 settembre 2021 di Leonardo, questo è cresciuto al 15 dicembre 2023 del 210 per cento. Nello stesso periodo il valore azionario di BAE Systems, Thales e Lockheed Martin è cresciuto, rispettivamente del 193, 180 e 132 per cento1. “Bei tempi per gli azionisti e i manager dell’industria militare”, appunto.

Se questo è il contesto nel quale si trova a operare l’industria militare italiana, lo scopo di questo articolo è delinearne il profilo e la dimensione, soffermandoci solo sulle due maggiori imprese.

La prima cosa che balza agli occhi è, infatti, il grado di concentrazione del fatturato dell’industria militare in poche aziende e la posizione dominante di Leonardo (ex Finmeccanica) in campo aeronautico, elettronico e degli armamenti terrestri, e di Fincantieri nella costruzione navale. Si tratta di due grandi imprese multinazionali (13° e 46° posto nella classifica SIPRI delle prime 100 aziende per fatturato militare) in cui lo Stato ha mantenuto una quota di controllo. I loro ricavi nelle produzioni militari (2022) raggiungono i 15,3 miliardi di dollari Usa, pari al 12% del giro d’affari del settore in Europa e a circa il 2,6% di quello mondiale. In Italia, concentrano insieme intorno all’80% del fatturato dell’industria militare. Una parte importante di questo fatturato è realizzato all’estero: per Leonardo in Usa, Regno Unito, Polonia e Israele, per Fincantieri in Usa2.

Il lavoro più sistematico di mappatura e documentazione su questo universo è stato realizzato da The Weapon Watch, Osservatorio sulle armi nei porti europei e mediterranei3 con sede a Genova, che ha prodotto l’«Atlante delle aziende in Italia operanti nel settore aerospazio e difesa».

Incrociando le 874 aziende censite nell’Atlante con i dati della “Relazione annuale al Parlamento ai sensi della Legge 185 del 1990”, The Weapon Watch ha identificato 212 imprese che, negli ultimi sei anni, hanno avuto l’autorizzazione a esportare armamenti. Queste rappresentano il “primo livello” del complesso militare-industriale italiano. Il fatturato complessivo di queste 212 aziende è stato negli ultimi tre anni rispettivamente di 22,5 miliardi di euro nel 2019, di 20,1 miliardi nel 2020 e di 22,9 miliardi nel 2021. Complessivamente il numero degli occupati in Italia è di 77-78 mila unità (oltre 40 mila nel militare).

Al vertice del complesso militare italiano, oltre Leonardo e Fincantieri, troviamo per fatturato militare e per valore delle autorizzazioni all’export4 le seguenti aziende: Avio Aero5, Thales Alenia Space Italia6, Avio Space Propulsion7, MBDA Italia8, Iveco Defence Vehicles9, ELT Elettronica10, Rheinmetall11, Fabbrica d’Armi Pietro Beretta. Sommate insieme, queste prime 10 aziende concentrano intorno al 90% del fatturato complessivo in campo militare. La posizione dominante di Leonardo è confermata dalla sua partecipazione nell’azionariato e nei CdA di quattro di queste aziende (Thales Alenia Space, Avio Space, MBDA e ELT) e in joint-venture con altre due (Orizzonte Sistemi Navali con Fincantieri e Iveco-Oto Melara con Iveco DV).

Altre informazioni sull’industria militare in Italia provengono dalla Federazione aziende Italiane per l’aero-spazio, la difesa e la sicurezza – AIAD collegata a Confindustria, che associa 180 imprese.

Il Centro Studi AIAD in collaborazione con Prometeia12 ha pubblicato un rapporto con i dati del settore, presentato nel febbraio 2023 dal presidente di AIAD13 in un intervento alla Commissione Esteri e Difesa del Senato. Nel 2021 l’ammontare totale dei ricavi nell’industria aerospaziale e della difesa risultava, intorno ai 16,5 miliardi di euro, di cui il 58% in ambito militare (9,6 miliardi di euro pari allo 0,5% del PIL) e il restante 42% sui mercati civili. L’AIAD stima un’occupazione diretta totale nel settore di quasi 52 mila. In campo militare corrisponde a una stima intorno ai 30 mila occupati diretti, pari allo 0,8% dell’occupazione nell’industria manifatturiera in Italia.

Leonardo

Nata dall’accorpamento realizzato in Finmeccanica tra gli anni Novanta e gli anni Duemila della maggior parte dell’industria militare italiana – a partire dalle molte aziende a partecipazione statale14, Leonardo negli ultimi vent’anni è cresciuta nel militare espandendosi sul piano internazionale con acquisizioni e investimenti esteri15. Nel 2022 il gruppo ha acquisito il 25,1% delle azioni della tedesca Hendsoldt 16, al 51° posto della classifica SIPRI delle 100 maggiori imprese militari, con oltre 1,7 miliardi di dollari di fatturato, quasi tutti in campo militare. Nello stesso anno, attraverso la controllata statunitense Leonardo DRS ha rilevato il controllo del 100% dell’azienda israeliana Rada Electronic Industries.

Leonardo a livello globale ha 51.391 occupati (2022) distribuiti il 63% in Italia, il 15% nel Regno Unito, il 14% negli Usa, lo 0,5% in Israele e il 2,5% nel resto del mondo. 32.327

ll gruppo è attualmente organizzato su otto aree di attività: elettronica, elicotteri, aerei, cyber & security, spazio, droni, aero-strutture, automazione. Ha una posizione di forza internazionale nel comparto elicotteri e nell’elettronica per la difesa; mentre in campo aeronautico opera principalmente come sub-fornitore di primo livello per i grandi produttori di aerei militari degli Stati Uniti. Il gruppo è ancora attivo nella produzione di armamenti navali e terrestri (ex-Oto Melara e consorzio con Iveco DV) e nel comparto navale subacqueo (ex-Wass).

In campo terrestre Leonardo ha firmato, recentemente, un accordo di cooperazione europea con il gruppo franco-tedesco KNDS per la progettazione e produzione di un nuovo carro armato, e per la costruzione e la manutenzione dei nuovi Leopard 2 tedeschi, incluso l’inserimento di strumentazioni elettroniche made in Italy.

In campo aeronautico Leonardo e il governo italiano, ancora una volta uscendo dal perimetro dei programmi europei 17, hanno deciso di partecipare al programma Tempest- in sigla Gcap – per un caccia di sesta generazione, lanciato dalla britannica BAE Systems. Al programma, al quale avevano aderito Leonardo e la svedese Saab, nel dicembre 2023 si è unita anche la giapponese Mitsubishi Heavy Industries.

Il principale azionista è il ministero dell’Economia e Finanze (30,2%), che detiene una “golden share” data l’importanza strategica della società, ma un ruolo sempre più decisivo nella sua gestione lo giocano i fondi istituzionali, che per il 53% sono nord-americani e inglesi. Tra questi investitori istituzionali più figurano diversi colossi americani della finanza: Dimensional Fund Advisors LP, The Vanguard Group, Norges Bank Investment, T. Rowe Price International Ltd Management, Goldman Sachs Asset Management, BlackRock Fund Advisors, Goldman Sachs Asset Management International e DNCA Finance SA.

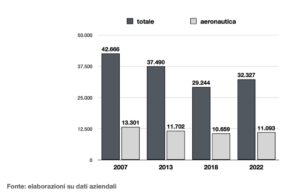

In Italia Leonardo controlla oltre il 70% delle produzioni militari e le esportazioni (intorno al 75%) rappresentano la parte più importante dei suoi ricavi. La componente militare rappresenta ormai l’83% del fatturato dell’azienda. Tale strategia ha avuto effetti fortemente negativi sull’occupazione. La Figura 1 mostra che negli ultimi 15 anni il gruppo Leonardo ha registrato un calo del numero totale degli occupati in Italia del 24% e una perdita secca del 17% di posti di lavoro nel comparto aeronautico.

Figura 1 – L’occupazione in Leonardo in Italia dal 2007 al 2022

Sul totale degli occupati, nel periodo considerato, hanno inciso soprattutto le dismissioni dall’ex-Finmeccanica di Ansaldo Energia e del comparto dei trasporti metro-ferroviari ceduto ai giapponesi di Hitachi, non compensate dalle nuove acquisizioni 18. Mentre nel settore aeronautico, il cui perimetro societario è rimasto invariato, si sono persi oltre duemila posti di lavoro. Ciò si è verificato nonostante Leonardo stia partecipando alla produzione dei nuovi caccia F35, un programma che era stato approvato da Camera e Senato con illusorie promesse del governo e dell’Aeronautica militare italiana di creazione di nuovi 10 mila posti di lavoro. In realtà si tratta di acquisizioni dagli Stati Uniti con limitati effetti sulle produzioni italiane.

Nel complesso, Leonardo si presenta come una multinazionale militare (con il controllo dello Stato italiano), subordinata in molti campi alle strategie tecnologiche e produttive delle grandi imprese Usa, che si è allontanata dai progetti di co-produzioni europee, che opera sulla base di logiche finanziarie e che ha largamente abbandonato le possibilità di sviluppare produzioni civili. Un esempio di strategia d’impresa che punta a guadagni di breve periodo anziché allo sviluppo di tecnologie e mercati diversificati, e di cattiva politica industriale da parte dei governi italiani di questi anni.

Fincantieri

Fincantieri ha mantenuto la continuità con la storica azienda a partecipazione statale con il controllo dei maggiori cantieri navali del Paese. È la maggiore impresa occidentale di costruzioni navali, ha una forte attività nelle navi da crociera, ma negli ultimi due anni ha aumentato la quota di produzioni di navi da guerra dal 20 al 36% del fatturato totale, con 2.820 milioni di dollari di fatturato militare nel 2022, arrivando al 46° posto nella classifica SIPRI delle 100 maggiori imprese militari.

Fincantieri ha oltre 20 mila addetti nel mondo, di cui 10.445 in Italia (52%) e 9.640 all’estero, occupati in 20 cantieri navali, di cui 9 in Italia, 5 in Norvegia, 2 in Romania, 2 in Usa, 1 in Brasile e 1 in Vietnam.

Leader nelle navi da crociera, Fincantieri produce anche piattaforme offshore, navi posa cavi, traghetti veloci e grandi yacht, oltre alle diverse tipologie di navi militari: portaerei, cacciatorpediniere, fregate, corvette, pattugliatori, navi anfibie, unità di supporto logistico, navi multi-ruolo e da ricerca, navi speciali, sommergibili. Nel settore militare Fincantieri gestisce (con il 51% delle azioni) insieme a Leonardo (49%) l’azienda italiana “Orizzonte Sistemi Navali”, con sede a Genova.

Nel 2023 Fincantieri ha acquisito nuovi ordini per 5,5 miliardi di euro, di cui 4 si riferiscono alla cantieristica navale (militare e crociere) e 1,5 all’offshore e alle navi posa-cavi. Il portafoglio d’ordini totale ha raggiunto i 22 miliardi (+23% rispetto al 2022). L’utile lordo del gruppo è in aumento del 60% rispetto al 2022.

Nel febbraio del 2024 la Fincantieri e il gruppo Edge (Emirati Arabi Uniti) hanno dato vita a una joint venture per la produzione di navi militari. Nella joint venture, che avrà sede ad Abu Dhabi, la Edge deterrà il controllo con il 51% mentre alla Fincantieri è affidata la direzione gestionale.

Un settore in espansione internazionale è quello delle attività subacquee e, in questo ambito, Fincantieri è parte con Leonardo del polo nazionale guidato dalla Marina Militare Italiana a Spezia. Il settore della subacquea non significa solo sommergibili, ma anche esplorazione dei fondali e monitoraggio-sicurezza dei cavidotti e delle infrastrutture energetiche e di telecomunicazione sottomarine. Questo spiega la recente acquisizione della Remazel Engineering, un’azienda ingegneristica con esperienza nei gasdotti e oleodotti sottomarini.

Il capitale sociale di Fincantieri è detenuto per il 71,32% da Cassa Depositi e Prestiti, a sua volta controllata dal ministero dell’Economia e delle Finanze. Il restante 28,61% è mercato azionario indistinto e solo lo 0,07% sono azioni proprie di Fincantieri.

La struttura occupazionale della cantieristica si è trasformata nell’ultimo decennio con un grandissimo utilizzo di imprese di subfornitura e subappalto impegnate all’interno dei grandi cantieri per attività specifiche. Accanto ai 10.445 dipendenti diretti di Fincantieri, ci sono 28.240 occupati nelle ditte di appalto (indiretti di primo livello) e altri 22.585 occupati nelle moltissime ditte di subappalto (per un totale di 61.270 persone). Tali imprese si sono sviluppate sulla base delle spinte verso una continua riduzione dei costi di produzione, e sono caratterizzate da una larghissima presenza di lavoratori immigrati, spesso con bassi salari e condizioni di lavoro e di vita particolarmente disagiate.

Conclusioni

Nel complesso, l’industria militare italiana, con un’occupazione stimata dall’AIAD in poco più di 30 mila addetti nelle produzioni militari (oltre 40 mila secondo l’Atlante di The Weapon Watch), ha un rilievo modesto nel sistema manifatturiero del Paese. Le due maggiori imprese – Leonardo e Fincantieri, a controllo pubblico – sono diventate, negli ultimi 20 anni, multinazionali con una ragguardevole presenza estera e, specie Leonardo, con un forte orientamento finanziario.

Sul piano tecnologico e produttivo, l’industria militare italiana ha assunto con Leonardo un ruolo di integrazione subalterna nelle strategie degli Stati Uniti e ha largamente abbandonato la strada delle co-produzioni europee. Numerose imprese sono diventate filiali di multinazionali straniere, integrate nei loro sistemi produttivi sul mercato delle commesse militari italiane. Le esportazioni di armi sono una componente rilevante delle produzioni realizzate in Italia.

Con queste caratteristiche, l’attuale aumento della spesa per acquisto di armamenti in Italia e in Europa può offrire un relativo allargamento delle commesse e del portafoglio ordini, ma è difficile immaginare una crescita significativa (e autonoma) dell’industria militare italiana nelle tecnologie aeronautiche, elettroniche, navali e spaziali più avanzate. In questi ambiti le principali acquisizioni di armamenti e nuovi sistemi d’arma da parte delle Forze Armate italiane, continueranno a essere caratterizzate – com’è avvenuto per i caccia F35 – da importazioni di prodotti finiti e/o componenti strategici dagli Usa e/o dai principali paesi europei (Francia, Germania e Regno Unito) con cui sono in corso accordi tecnologici e produttivi.

Le scelte di politica industriale dei passati governi e le strategie produttive di Leonardo e degli altri protagonisti del settore hanno portato a più alte quotazioni di Borsa e a maggiori dividendi per gli azionisti, ma fanno delle produzioni militari un “cattivo affare” per l’economia e l’occupazione in Italia. In Italia come in Europa, un allargamento del “complesso militare industriale” non fa che alimentare il riarmo e i rischi di estensione dei conflitti.

Al contrario, lo sviluppo di produzioni civili, con strategie di diversificazione e riconversione, potrebbe consentire una maggior espansione delle capacità tecnologiche e dell’innovazione della nostra industria, con ricadute positive sia in termini di produttività e qualità sull’insieme del sistema economico e manifatturiero, sia con un aumento di investimenti destinati alla messa in sicurezza del territorio e del patrimonio artistico e culturale, al miglioramento del sistema sanitario ed educativo, alla transizione ecologica e digitale.

NOTE:

1 Philippe Leymarie, La guerra in Ucraina alimenta la corsa agli armamenti, Le Monde Diplomatique il manifesto gennaio 2024

2 Nelle attività civili il gruppo è presente anche in Norvegia, Romania, Brasile e Vietnam.

3 https://www.weaponwatch.net/chi-siamo/

4 Nel 2022 le prime 5 aziende per valore complessivo di autorizzazioni all’export sono state: Leonardo con 1.802,3 milioni di euro, Iveco Defence Vehicles con 593,3 milioni, MBDA Italia con 304,8 milioni, Elettronica con 167,1 milioni e Avio Aero (GE Aerospace) con 140,2 milioni.

5 Motori e sistemi di propulsione aeronautici, di proprietà dell’americana GE Aerospace.

6 Settore aerospaziale, controllata dalla francese Thales con una partecipazione di Leonardo.

7 Propellenti per settore spaziale, partecipata da Leonardo.

8 Missili ed elettronica per sistemi missilistici, controllata da Airbus, BAE Systems e Leonardo.

9 Veicoli blindati, divisione di Iveco Group controllato dal gruppo finanziario Exor della famiglia Agnelli.

10Specializzata in guerre elettroniche è partecipata da Leonardo.

11 Il gruppo tedesco Rheinmentall, leader europeo negli armamenti terrestri e nel munizionamento, è presente con Rheinmetall Italia (ex-Contraves) e con RWM Italia.

12 Azienda di consulenza e ricerca economica con sede a Milano.

13 Intervento Presidente AIAD – Ing. Giuseppe Cossiga, Commissione Esteri e Difesa Senato, Roma 14 Febbraio 2023

14 Nel 1994 Finmeccanica acquisisce le aziende della difesa dell’EFIM: Agusta (elicotteri), Breda Meccanica Bresciana (artiglieria navale e terrestre), Breda Costruzioni Ferroviarie (treni), Officine Galileo (sistemi elettro-ottici), OTO Melara (armamenti terrestri e navali), SMA (radar navali e terrestri), BredaMenarinibus (autobus). Nel 1995 acquisisce da FIAT la Whitehead (produzioni siluri), che fondendosi con Alenia-Elsag Sistemi Navali dà vita alla Wass. Con l’apporto delle nuove società, si concentra oltre il 70% dell’industria nazionale a produzione militare in Finmeccanica, che controlla già il gruppo Alenia operativo nei comparti dell’aerospazio e dell’elettronica per la difesa.

Questo processo di concentrazione in Italia in campo militare si rafforza negli anni successivi con le ulteriori acquisizioni di Aermacchi, Ote e la divisione della Marconi Italiana operante nei sistemi di difesa. Contemporaneamente inizia il processo di dismissioni in campo civile con la vendita in ordine cronologico di EsaOte Biomedica, di Elsag Bailey Process Automation (leader mondiale nell’automazione industriale) e delle controllate nella robotica e automazione di fabbrica, di ST Microelettronics e degli asset inerenti l’energia eolica.

15 Il primo mattone del processo di internazionalizzazione di Leonardo (allora Finmeccanica) è la nascita nel 2000 del consorzio Agusta-Westland in campo elicotteristico con il gruppo britannico GKN. Nel 2004 acquisisce il 100% di AgustaWestland e nel 2005 gli asset britannici di BAE Systems nell’avionica e comunicazioni. Il Regno Unito diventa il secondo mercato domestico del gruppo. Nel 2008 Finmeccanica acquisisce la statunitense DRS Technologies attiva nell’elettronica per la difesa. Gli Stati Uniti diventano il terzo mercato domestico. Nel 2009 è la volta dell’azienda polacca produttrice di elicotteri e aerostrutture, ad essere acquisita. La Polonia, quindi, diventa per Leonardo il quarto mercato domestico.

16 Il gruppo Hensoldt, con un fatturato nel 2022 di 1.795 milioni di dollari ha un’occupazione di 6.500 persone a livello mondiale, di cui 4.700 in Germania. Nel dicembre 2023 ha acquisito la tedesca ESG Elektroniksystem- und Logistik, che impiega 1.380 persone in Germania, Olanda e Stati Uniti con un fatturato di circa 330 milioni di euro.

17 La francese Dassault Aviation e la società europea Airbus (Francia, Germania, Spagna) svilupperanno congiuntamente, in alternativa al Tempest, il progetto FCAS – Future Combat Air System.

18 Leonardo (ex-Finmeccanica), nel periodo considerato, ha effettuato le seguenti acquisizioni e dismissioni, modificando in Italia il perimetro industriale e l’occupazione del Gruppo. Acquisizioni: Datamat (2007), Sistemi Dinamici (2016), Vitrociset (2018), Alea (2021). Dismissioni: Ansaldo Energia (2013), Ansaldo Breda, Ansaldo Sts, Breda Menarini bus (2014), Electron Italia (2017).

Pubblicato originariamente da Sbilanciamoci, 4 marzo 2024