Presentamos aquí el informe de coyuntura del mes de abril 2020 realizado por el Centro de Estudios Económicos y Sociales Scalabrini Ortiz de la Argentina.

El impacto de la pandemia y la cuarentena se hacen sentir de lleno sobre la economía. Los primeros indicadores económicos muestran caídas brutales en sectores de la construcción, la industria y el comercio. Mientras, el Estado sale a cubrir a la población con una amplia e indispensable política de ingresos para evitar que la crisis económica genere situaciones sociales insostenibles. Pero ese amplio abanico de políticas de ingresos pone en crisis las finanzas públicas requiriendo niveles de emisión monetaria que terminan alimentando presiones sobre el dólar paralelo.

En ese grave contexto nacional e internacional, queda claro que Argentina no tiene recursos fiscales ni externos para afrontar el pago de la deuda externa. Acorde a ello, el gobierno presentó una propuesta de canje con una quita relevante de intereses y baja de capital, un período de gracia de 3 años y un estiramiento general de los plazos.

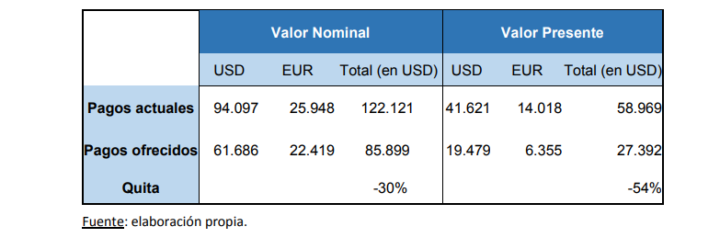

Nuestra estimación a valor presente es una quita que ronda el 54%, utilizando una tasa de descuento similar a la

que acceden a financiarse países como Brasil o México. Una oferta que debería ser aceptable para acreedores que busquen una rentabilidad de mediano plazo acorde al rendimiento de los bonos de otros países de la región.

Aún así, queda por verse si la oferta argentina será aceptada o si, por el contrario, los acreedores prefieren avanzar sobre la judicialización de la deuda a la espera, tal vez, de una mejora en la oferta. Pero más relevante para la macroeconomía argentina es que, sea porque se acepte el canje o porque se caiga en default, por unos años nuestras cuentas públicas y externas se verán aliviadas de los asfixiantes pagos de la deuda.

¿Quita dura o moderada?

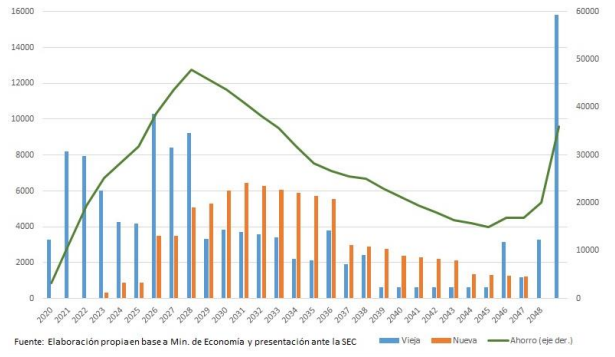

La propuesta de canje de títulos que realizó el gobierno argentino, en el caso de ser aceptada, generaría un ahorro de capital e interés por una suma total de USD 36.000 M, al reducirse de USD 122.000 M a USD 86.000 M el total que debería pagar la Argentina por su deuda emitida bajo legislación extranjera (una reducción del 30%). Durante toda la gestión de Alberto Fernández hasta el final de su mandato serían unos USD 25.000 M menos. Sin embargo, el ahorro neto se extiende también hasta el próximo mandato ya que en 2028 lo que se ahorraría la Argentina ascendería a USD 47.800 M.

Comparativo flujo de fondos de “deuda vieja” vs “deuda nueva” y ahorro total

Además, hay que tener en cuenta que el nuevo perfil de vencimientos que propone la Argentina contempla que esos pagos se posterguen en el tiempo generando así un efecto positivo sobre el perfil de compromisos a afrontar.

Dado que no es lo mismo pagar una deuda hoy que en 10 años, el postergamiento de los plazos implica una quita sobre la deuda cuya valuación requiere dar un valor al tiempo. Una forma de evaluar esto es hacer la comparativa del Valor Presente Neto de ambos flujos de pagos, tanto de la deuda vieja como de la nueva propuesta que pretende la Argentina.

La clave a la hora de comparar los flujos de fondos futuros está en la tasa de descuento que se aplica a los pagos futuros. Si se utilizan tasas altísimas como la que presentan los acreedores y consultoras afines en sus análisis, el valor presente de la deuda Argentina se ve sensiblemente reducido y se exagera así la quita hecha por la Argentina.

Ese tipo de análisis podría corresponder para analizar la pérdida de un acreedor que acepte el canje y venda

rápidamente los nuevos bonos en el marco de la actual crisis local e internacional. Pero para fondos que acepten el canje y esperen a que se normalice la situación financiera, corresponde utilizar una tasa más acorde al costo de financiamiento regional.

En nuestro caso, hemos utilizado una curva de rendimientos comparable con otros países de la región (e incluso con rendimientos todavía por encima de esos países) que va de un 5% en los rendimientos a corto plazo a un 10% a 20 años y llega hasta el 11% para los 35 años en adelante. Aplicando estas tasas de descuentos a ambos flujos de la deuda resulta que la propuesta argentina representa un quita del 54% de sus compromisos actuales. Este valor está aún bastante por encima de las paridades actuales de los títulos, por lo que debería ser un oferta aceptable para fondos que esperen resultados de mediano plazo.

Estimación quita a Valor Presente Neto

Aún así, es posible que algunos acreedores vean con desconfianza una oferta que implica

Aún así, es posible que algunos acreedores vean con desconfianza una oferta que implica

esperar casi 6 años para recibir algún pago significativo. Más aún si imaginan que una vez cumplido ese lapso, Argentina puede volver a presentar una oferta de nueva reestructuación, ya que no está claro que pueda afrontar vencimientos que promedian los USD 5.400 M entre 2026 y 2036. Al respecto, la sostenibilidad del nuevo perfil de vencimientos de la deuda dependerá de cómo se redefina el pago de la deuda con el FMI y de que Argentina pueda acceder al mercado de capitales para refinanciar parte de los vencimientos a partir de 2026.

Mientras tanto, se definió el 8 de mayo como fecha límite para aceptar la oferta. El 11 de mayo se anunciarían los resultados, pero se puede posponer como en el caso de la Provincia (BP21) y de la Nación (AF20). La fecha límite real se constituye en el 22 de mayo cuando entraríamos formalmente en default si no hace el pago de interés de los globales que vencieron la semana anterior. Sin embargo, la provincia de Buenos Aires podría entrar en default antes porque el 18 de mayo se le cumple el período de gracia del BP28, bono por USD 19 M con legislación extranjera que tenía que pagar intereses el 18 de abril y no lo hizo.

Hasta entonces se abre una etapa de negociación, donde un grupo de acreedores amenaza con convertirse en buitres y litigar. Una posición extrema que se ve reforzada por la experiencia de comienzos de año del pago que realizó la provincia de Buenos Aires, luego de realizar un supuesto ultimatum para luego recular y abonar la totalidad de los vencimientos.

Ese antecedente puede envalentonar a los acreedores estimulándolos alimar la actual oferta con la expectativa de que Guzmán abone los próximos vencimientos para evitar el default. De ser así, la posición negociadora de la Argentina se debilitaría gravemente.

La economía en caída libre

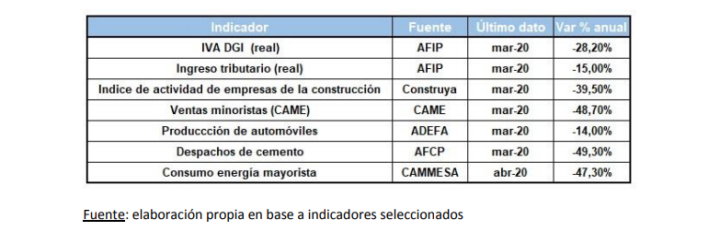

El impacto de la pandemia y las políticas de cuarentena para proteger la salud de la población, se empiezan a reflejar en distintos indicadores económicos. Los datos de recaudación correspondientes al mes de marzo- por lo que hay que tener presente que el efecto de la pandemia estuvo concentrado en la segunda mitad del mes- muestra una baja

en la recaudación real del 15% y del 28% en los impuestos ligados al consumo interno.

Caída de actividad (en pase a anticipo de datos sectoriales y tributarios)

Distintos indicadores elaborados por las cámaras empresariales reflejan bajas de entre el 30

Distintos indicadores elaborados por las cámaras empresariales reflejan bajas de entre el 30

y 50% en la construcción y sus insumos. Las ventas minoristas de marzo también disminuyeron cerca del 50% mientras que la producción de automóviles lo hizo un 14%. El dato de consumo de energía por empresas del mes de abril, donde impacta de lleno la cuarentena, muestra una baja interanual del 47% (con un incremento del 15% en la demanda de energía de los hogares).

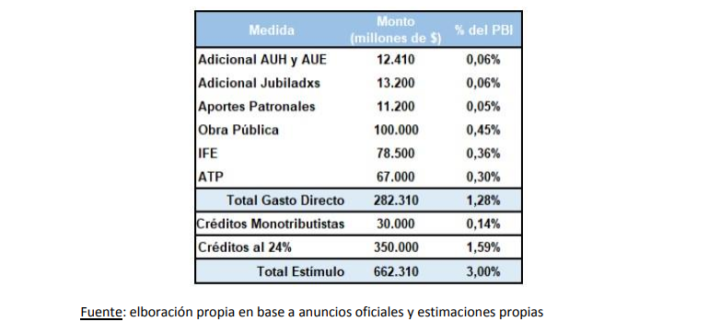

Políticas de ingresos y la amenaza cambiaria

La cuarentena implica la parálisis forzada de amplios sectores de la producción. En consecuencia, el Estado sale a hacerse cargo de los ingresos de amplios sectores de la población a través de la seguridad social, ingresos para informales y sostenimiento de salarios de empresas privadas (con la grave excepción de parte del mundo de las

cooperativas de trabajo que no acceden al beneficio por la formalidad de no tratarse de sueldos sino anticipos de utilidades). A ello se suma una política de créditos a bajas tasas y beneficios tributarios que implican en total un esfuerzo fiscal de aproximadamente 3 puntos del PBI, de las cuales el 54% ($360.000 millones) ya se encuentran en la calle mientras el resto, compuesto por parte de los créditos y las obras públicas, todavía restan ejecutarse. En caso de repetirse el IFE durante el mes de mayo, podría recomponerse los ingresos por un 0,36% del PBI adicional.

Costo fiscal medidas de política económica para enfretar el COVID-19

Tal como señalamos en el anterior informe, el financiamiento de dichas políticas por medio

Tal como señalamos en el anterior informe, el financiamiento de dichas políticas por medio

de la emisión monetaria incrementa la liquidez disponible en los sectores que mantiene sus ingresos, pero ven disminuido su consumo al esencial. Como advertimos, esa creciente capacidad de ahorro de un porcentaje de la población podía generar presiones cambiarias al intentar dolarizarse. Lamentablemente, la reacción oficial al respecto fue lenta y el dólar contado con liquidación se disparó en el último mes llevando la brecha cambiaria alrededor del 70%.

El impuesto a los elevados patrimonios cuyo impacto recaudatorio en un escenario optimista podría arañar el 1% del PBI, disminuye la presión sobre las finanzas públicas en el marco de la pandemia. Aún así, hay que tomar medidas más urgentes para atender la corrida cambiaria. La suba de tasas del BCRA es aún demasiado tímida y, pese a las nuevas regulaciones, mantiene las tasas de los plazos fijos fuertemente negativas. Tampoco se avanzó en la eliminación del parking para favorecer la venta de dolares de quienes en el marco de la crisis, deben liquidar ahorros para atender gastos corrientes. La intervención en el mercado de cambios paralelos (recomprando bonos en dólares para disminuir el contado con liquidación), se realizó sólo parcialmente y sin especificar al mercado el objetivo en

materia de cotización.

INFORME ECONÓMICO MENSUAL NRO. IV|ABRIL 2020

Centro de Estudios Económicos y Sociales Scalabrini Ortiz

DIRECTOR Andrés Asiain

Vice-DIRECTOR Miguel Cichowolski

CONTENIDOS TÉCNICOS DEL INFORME Gaspar Herrero y Cecilia Wilhelm

Para recibir los boletines: infoceso@gmail.com