Peut-être encore, dans l’imaginaire général, les négociateurs des bourses du monde sont des jeunes excités qui crient sauvagement à l’achat et à la vente d’actions. Dans l’irréalité du monde financier d’aujourd’hui, rien n’est plus faux. Bien que l’altération mentale et la folie d’intention continuent d’être au cœur de ces tanières, la plupart des transactions se déroulent dans le silence absolu. De plus, elles ne sont même pas médiatisées par les opérateurs mais par des calculs automatisés. Ces algorithmes sont aujourd’hui l’outil le plus utilisé dans la spéculation financière avec un ajout récent : l’utilisation de l’intelligence artificielle.

Économie criminelle

Une autre erreur fréquente est celle qui ignore la proportion réelle qu’a atteint l’économie spéculative face à l’économie réelle. Malgré la difficulté de sa volatilité, les calculs placent le volume global des transactions financières à plus de cent fois celui produit en biens et services (non financiers). C’est la première et la plus importante cause de chômage et de misère.

Le chômage, parce que loin de favoriser l’investissement réel, les flux spéculatifs génèrent « une migration des excédents de l’économie produisant des biens et services vers l’économie financière sous forme de spéculation ou de taxe d’usure ». Il en résulte une réduction des possibilités de réinvestissement productif et un redoublement de la pression existante sur la main-d’œuvre en tant que facteur de production.[1]

La misère parce que quelques fonds d’investissement géants et leurs sociétés associées accumulent des profits sidéraux alors qu’un énorme contingent humain ne trouve pas de quoi se nourrir pour survivre.

C’est en un mot l’essence criminelle de la dépossession et de l’impuissance du système gouverné par le capital financier, qui a réussi à dépasser son vieux prédécesseur, le capital productif, et à se débarrasser largement de son principal « lest », le travail salarié. Par conséquent, sans proclamation remettant en question le pouvoir des banques financières, sans proposition apportant un antidote au saignement spéculatif ni plan incluant la réorientation impérative du capital vers la sphère productive et sa redistribution sociale efficace, ce crime contre l’humanité ne parviendra pas à être résolu à sa source.

Les fameux algorithmes

Al Jwarizmi – nom duquel dérivent les mots « guarisme » et « algorithme » – était un sage musulman qui vivait, étudiait et écrivait au deuxième siècle après l’Hégire[2] dans la Maison de la Sagesse à Bagdad. Ce polymère a légué à l’humanité le « Compendium de calcul par réintégration et comparaison », qui a formé la base de l’étude de l’algèbre au cours des siècles qui ont suivi.

Il est difficile de vérifier l’auteur de la parabole arithmétique suivante mais elle a un contenu significatif. Interrogé sur la valeur d’un être humain, Al Juarizmi a répondu : « S’il a de l’éthique, alors sa valeur est égale à 1 ; s’il est aussi intelligent, on ajoute un zéro et sa valeur sera 10 ; s’il est aussi riche, on ajoute un autre zéro et sa valeur sera 100. Mais, s’il perd le 1, qui correspond à l’éthique, il perdra toute sa valeur, car il ne lui restera que des zéros».

Ainsi, la série de procédures mathématiques connue aujourd’hui sous le nom « d’algorithme » sert des tâches et des objectifs nombreux et très différents, certains, pour de piètres applications telles que la spéculation financière.

A cela s’ajoute récemment la technologie informatique connue sous le nom de « machine learning », une technique d’auto-apprentissage informatique qui optimise l’efficacité de la procédure par un grand nombre de répétitions à grande vitesse.

L’intelligence artificielle (IA) permet et nécessite de travailler avec de grandes quantités de données, ce qui en fait sa matière première principale et chaque être humain devient une mine de données.

Selon le marketing des entreprises qui promeuvent l’utilisation de l’IA pour l’activité financière, des caractéristiques telles que la grande vitesse d’analyse (déjà mesurée en fractions de milliseconde et appelée HFT), le faible coût, l’inclusion de variables multiples, l’élimination des émotions et des fausses attentes, l’anonymat et l’adaptabilité, font de cette technologie un instrument spéculatif de première classe. De plus, les algorithmes ne se fatiguent pas et peuvent continuer leurs calculs pendant que (presque) tout le monde dort.

C’est pourquoi, aujourd’hui, un grand nombre de transactions sont effectuées au moyen de ce que l’on appelle dans le jargon le « trading algorithmique », qui s’est développé avec l’expansion et la domination du marché des fonds de placement dans les principales bourses.

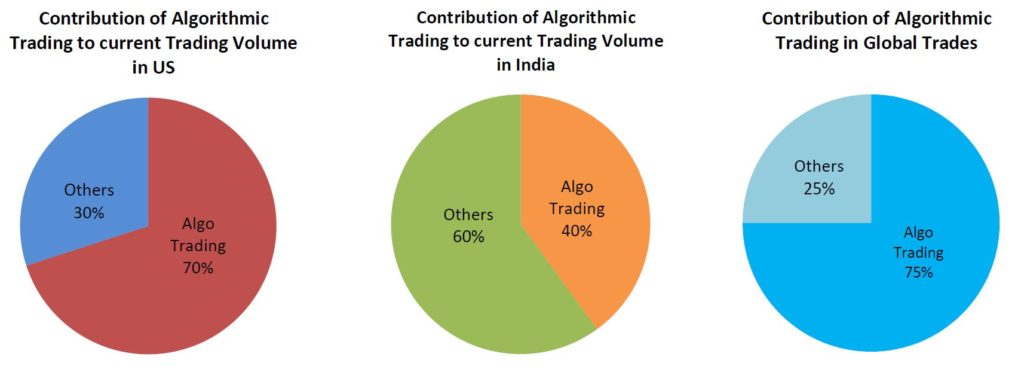

Actuellement, 75% du volume échangé dans le monde entier est effectué par « algos ».[3]

Il est prévisible que les marchés émergents se joindront encore plus à cette vague, augmentant ainsi la proportion d’actifs échangés par des artifices mathématiques. À cela s’ajoute la croissance d’une industrie vouée au développement de cette vague et à sa surveillance, estimée à des milliards de dollars.

Les analystes les plus enthousiastes prédisent que :

« Les futurs systèmes pourraient étudier les données historiques que nous avons archivées tout au long de l’histoire des opérations, les analyser facilement pour découvrir les tendances, ce qui fonctionnerait ou non ». [4]

Comment fonctionnent les algorithmes de la criminalité spéculative ?

Pour simplifier (et beaucoup), le trading algorithmique est une séquence qui se nourrit de différents intrants, traite les possibilités d’investissement ou de désinvestissement et les exécute. Parmi les données qu’il fournit figurent la disponibilité et les caractéristiques des actifs qui peuvent être négociés sur différentes bourses ou « dark forums » en dehors de celles-ci, les préférences et les ordres des clients, ainsi que des données de marché actualisées et historiques provenant de différents indices. Le logiciel de traitement est adapté aux différentes directives d’investissement (passif, agressif, risque, etc.), à différents moments et selon les réglementations légales. Enfin, dans la fenêtre de « sortie », les ordres d’achat et de vente apparaissent.

Un monde furtif et opaque dans lequel des millions d’activités sont traitées simultanément, sans que les non-spécialistes ou les initiés puissent avoir une vision complète de ce qui se passe. Pourtant, ou précisément pour cette raison, l’industrie a créé un nouveau métier, les « quants », qui effectuent des analyses quantitatives basées sur des formules mathématiques et physiques sur le développement de stratégies de trading, l’optimisation des investissements, la tarification des produits dérivés, la gestion des risques et l’analyse du crédit.

Cependant, rien de tout cela ne peut arrêter les catastrophes financières périodiques et le désastre permanent de l’économie réelle.

Entropie financière

Des événements impliquant un effondrement soudain de la valeur d’un actif ou d’une monnaie sont connus dans le monde financier, comme le Flash Crash (Krach Éclair) de 2010. Même s’il se rétablit plus tard, en quelques minutes – compte tenu de la rapidité et de la simultanéité des opérations – il y aura ceux qui gagneront ou perdront des millions. Le plus important est survenu le 6 mai 2010, lorsque l’indice Dow Jones américain a perdu 9 %. Un autre flash crash a frappé la bourse de Singapour en octobre 2013, lorsque certaines actions ont perdu jusqu’à 87% de leur valeur. Plus récemment, en octobre 2016, un événement similaire a fait chuter la livre de plus de 6 % et l’a mise à sa valeur la plus basse depuis plus de trois décennies.[5]

Bien que les causes de ces incidents semblent incertaines, tout indique qu’une information introduite dans la matrice d’un algorithme aurait pu causer ces tremblements de terre et d’autres tremblements de terre dans les finances. La seule chose certaine, c’est que l’utilisation continue et croissante de l’IA dans cet univers de spéculation de plus en plus gigantesque garantit une augmentation de l’entropie. C’est-à-dire un grave manque de contrôle et des crises répétitives.

Mais quelle importance cela peut-il avoir pour les gens ordinaires, si éloignés de ces questions et de ces sous-mondes ? En termes simples, rien de ce qui s’y passe n’est étanche à l’eau, mais influence puissamment la base économique et environnementale de la subsistance de l’humanité. Là où quelques-uns voient des bénéfices, le reste d’entre nous habitent des lieux de vie.

L’efficacité exigée par la rapacité financière a ouvert la porte à des procédures algorithmiques qui n’impliquent pas d’émotivité humaine et nous permet d’éviter des biais communs parmi les investisseurs tels que la confiance excessive ou l’aversion pour l’ambiguïté et le risque.

Il est évident que ces automatismes sont également à l’abri de l’énorme souffrance sociale qu’ils produisent. Les arrêter est une question de survie.

[1] Tolcachier, J. Tendencias. Cuadernos de capacitación política. Virtual Ediciones (2019). Santiago du Chili.

[2] La migration de Mahomet de La Mecque à Médine, qui a eu lieu en l’an 622 de l’ère chrétienne et est prise comme point de départ de la chronologie musulmane.

[3] Cité dans The Growth And Future of Algorithmic Trading, extrait de https://blog.quantinsti.com/growth-future-algorithmic-trading/ 30/06/2019

[4] id.

[5] Source : BBC. Que sont les « flash crashes » et pourquoi ils mettent les marchés en échec. Consulté le 30/06/19 à https://www.bbc.com/mundo/noticias-37609286

Traduit par Réseau International